年末調整の時期が近づいてきました。まだまだ年末にはまだ早いと思われる方もいらっしゃるかもしれません。しかし、年末調整の準備は、10月頃からはじめないと間にあいません。マイナンバーの取扱いについても気をつけなければなりませんので、慎重に準備を行っていきましょう。

どのような年末調整の準備が必要なのか、どのような書類を提出しなければならないのか、からマイナンバーの取扱いまで、年末調整について解説していきたいと思います。

1.年末調整とは

(1)年末調整を行う意味

年末調整は、従業員を雇っている人が、従業員の給料の税金について行います。

従業員の給料から毎月、天引きしている所得税の合計額と、1年間の給料を合計して計算した所得税が一致すればよいのですが、通常は一致しません。1年間の給料の合計額から計算した所得税は、生命保険料や損害保険料などを考慮していますが、給料から天引きしている所得税はこれらが考慮されていないからです。

つまり、1年間の正しい所得税を計算して、払い過ぎている分は還付し、不足している分は徴収するために年末調整を行うのです。

従業員を雇っている個人事業主は、確定申告を行うときに税金の計算をしますので、年末調整は行いません。

(2)どんな人が年末調整が必要なのか

年末調整は、1年を通じて勤務している人や、年の途中で就職して年末まで勤務している人などについて行わなければなりません。

ただし、給与収入が2,000万円を超える人や、2か所以上から給与の支払いを受けている人で、他の給与の支払者に扶養控除等申告書を提出している人、年末調整を行うときまでに扶養控除等申告書を提出していない人などについては、年末調整の対象となりません。

2.年末調整に必要な書類と手続き

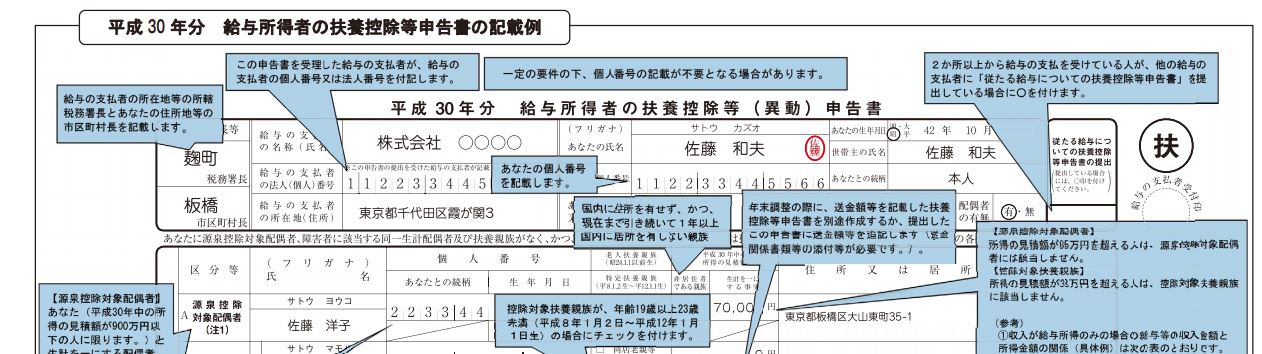

(1)給与所得者の扶養控除等(異動)申告書

扶養控除等(異動)申告書は、従業員本人やその扶養家族の情報について記載する書類です。

扶養控除等申告書は、年の途中で就職したときには、その年度の扶養控除等申告書を就職した時に提出し、年末調整のときには次年度分の扶養控除等申告書を提出します。働いている人について扶養控除等申告書が必要になりますので、年末調整を行う年末に在籍している従業員については、次年度の最初にも在籍しているだろうということで、次年度の扶養控除等申告書を年末調整のときに提出するという手続きをとります。

配偶者控除・扶養控除などの控除額を計算する資料となる書類です。

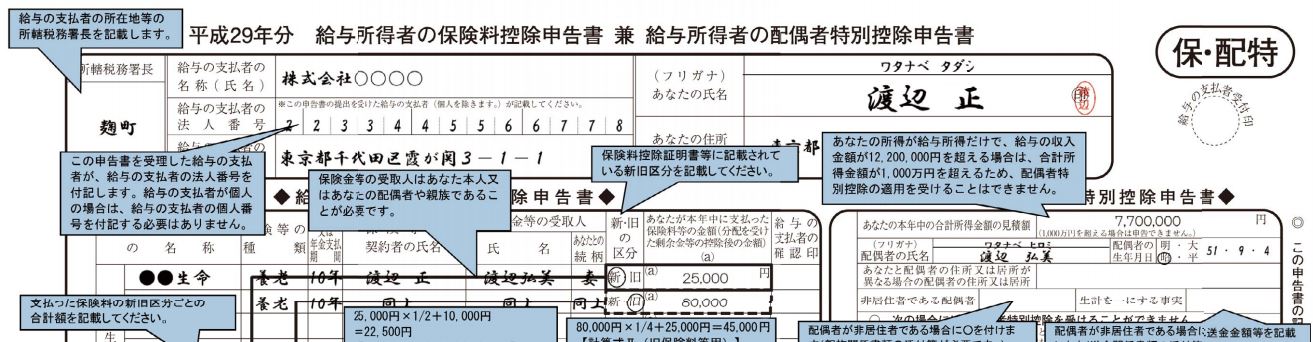

(2)給与所得者の保険料控除申告書

保険料控除申告書は、生命保険料、損害保険料、健康保険や雇用保険といった社会保険料などを支払っている場合にこれを記入してもらう書類です。保険料控除、社会保険料控除などの控除額の計算をするための資料となる書類です。

(3)マイナンバーについて

本来、扶養控除等申告書には、マイナンバーを記載しなければなりません。しかし、平成29年1月1日以後に係る扶養控除申告書、つまり平成28年の末に行う年末調整で書いてもらう扶養控除等申告書には、条件を備えることでマイナンバーを記載する必要はなくなりました。

マイナンバーを記載しなくてもよい条件とは、マイナンバー等を記載した一定の帳簿を備えている場合です。マイナンバー等を記載した一定の帳簿の保管管理については、マイナンバー法といわれる個人情報保護法よりも厳しい法律に基づいた管理が要求されています。

扶養控除等申告書は、従業員全員分を7年間保管することが義務付けられています。もし扶養控除等申告書にマイナンバーを記載すると、マイナンバー法にもとづいた厳しい管理を従業員全員分の扶養控除等申告書について7年間行わなければならなくなり、個人事業主にとっては大変な負担となってしまいます。

そこで、マイナンバーは、マイナンバー等を記載した一定の帳簿によって管理し、扶養控除等申告書についてはマイナンバーを記載しないことで、負担を軽くしようということになりました。

扶養控除等申告書にマイナンバーを記載しなくてもよいように、マイナンバー等を記載した帳簿を作成し、マイナンバー法にもとづいて厳重に管理保管するようにしましょう。

3.年末調整の準備とスケジュール

年末調整については、会社や会計事務所ごとに具体的なスケジュールが異なります。早めに準備するところもありますし、人数が少なく作業が少ない場合には遅い時期から準備すしても間に合う場合もあります。

今回は、一般的な一例としてのスケジュールをご紹介します。

(1)年末調整の準備は9月下旬から10月にスタート

年末調整を行うには、まず年末調整の対象になる従業員や役員などを確認しなければなりません。確認ができたら、対象者分の扶養控除等申告書と保険料控除申告書を用意します。税務署から郵送されるものを利用するか、国税庁のホームページからダウンロードして印刷することができます。

準備ができたら、年末調整の対象者に書類を配布します。もし、今年度(平成29年度)分の扶養控除等申告書を提出していない人がいたら、このときに一緒に書いてもらいます。通常は平成30年度の扶養控除等申告書と平成29年度の保険料控除申告書を記載してもらいます。

(2)11月中旬までに書類を集める

できれば、11月中旬くらいまでには配布した書類を提出するようにしてもらいところです。書類に記載してもらうだけでなく、生命保険料控除証明書、地震保険料控除証明書などの控除証明、住宅ローン控除を受ける場合には住宅借入金等特別控除申告書、年の途中で就職した人については前職の源泉徴収票なども必要です。

特に人数が多い場合には、チェックなどに時間がかかります。書類を確認して不備や不明なところがあれば、従業員に問い合わせをして記載してもらったり、足りない添付書類などを提出してもらわなければなりません。チェックして、問い合わせを行い、不備や不明なところを訂正できる時間の余裕をもって書類を集めましょう。

(3)12月中旬までに下準備を終える

書類を集め終わったら、扶養控除等申告書、保険料控除申告書など提出してもらった書類で計算できるところは、12月中旬までに計算を終わらせるようにします。また、11月分の給料まで、給料明細と帳簿と照らしあわせ、まちがっていないかチェックしておきましょう。

年末調整用の会計ソフトを使用している場合には、ここまでの分を入力してチェックしておきます。

(4)12月中旬以降

12月の給料が確定したら、1年間の給料を確定させることができます。1年間の給料をもとに、1年間の給料の合計額と、扶養控除等申告書、保険料控除申告書などを考慮して1年間の所得税を計算します。

12月の給料か1月の給料で、税金を払いすぎていたら払いすぎている分を還付し、税金が少なすぎれば差額を徴収します。

源泉徴収票、給与支払い報告書、法定調書合計表、総括表などもこの時点で作成可能ですので、作成しておくとよいでしょう。

(5)翌年1月

翌年1月10日までに従業員から預かっている所得税の納付を行います。納期の特例を選択している場合には、1月20日までとなります。

各書類の提出は1月31日までに行います。

源泉徴収票は、本人交付用に1枚、市区町村への提出用(給与支払報告書)に2枚、会社保管用に1枚、必要に応じで税務署に1枚が必要になります。

税務署には法定調書合計表、市区町村へは給与支払報告書(総括表、個人別明細書)を提出します。

4.年末調整に必要な書類の作成方法

①平成30年分の給与所得者の扶養控除等(異動)申告書

ダウンロード(国税庁ホームページより)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/h30_01.pdf

記載の仕方

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/kisairei_h30_01.pdf

扶養控除等申告書は、一番上の欄に本人の情報を記載します。下段に扶養家族についての情報を記載します。扶養家族がいない場合には、記載は不要です。また、マイナンバー等を記載した一定の帳簿を備えている場合には、マイナンバーの記載は不要です。

②平成29年分の給与所得者の保険料控除申告書

ダウンロード(国税庁ホームページより)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/h29_05.pdf

記載の仕方

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/kisairei_h29_05.pdf

保険料控除申告書は、配偶者特別控除申告書と一緒になっています。

生命保険料などを支払っている場合に、所定の場所に支払った金額を記載し、控除額を計算して記入していきます。裏面は控除証明を貼り付けることができるようになっていますので、生命保険料などの控除証明を貼り付けます。

4.まとめ

事業を行っている人が行う年末調整のポイントについて解説しましたが、年末調整の手続きや計算はとても複雑ですね。年末調整用のソフトなども販売されていますが、チェックすべきポイントがたくさんあるので、事業主や経理担当の方だけで年末調整の手続きを全部行うことはとても大変です。

給料計算や年末調整については、会計や税務の専門家である税理士に依頼することがおすすめです。

税理士に依頼する場合には、給料計算や年末調整は個人情報にもかかわることですので、信頼できる顧問税理士を見つけることが大切です。

HOME

HOME 起業・ベンチャーINDEX

起業・ベンチャーINDEX

お問い合わせフォーム

お問い合わせフォーム